le 19 novembre 2021

, par Rédaction Neomaghttps://www.linkedin.com/company/neomag/

Partager sur

Les analyses rédigées par les experts GFK, dont des extraits plus détaillés sont accessibles ici, valident une certaine forme de renaissance du haut de gamme, une reconnaissance de la valeur qui a permis à des marques reconnues de renouer avec des résultats positifs. Les Français ont, pendant les confinements, été sensibilisés aux notions de durabilité des appareils, confrontés aux limites de produits entrée de gamme lors de leur usage , mais aussi accordé un budget d'achat supérieur aux équipements de la maison en l'absence de dépenses voyages, sortie, etc...

Les chiffres qui suivent ainsi que leurs analyses montrent également que le magasin reste le premier lieu pour vendre du haut de gamme, à condition de mieux présenter les produits et d'en expliquer les valeurs d'usage. Voici donc l'analyse GFK...

Prix: les Français sensibles au Premium et opportunistes

"Le contexte d’urgence de 2020 avait laissé présager des performances records pour les modèles à bas prix. Or, le bilan de l’année et les 1ères tendances 2021 révèlent une franche montée en gamme, commune à l’ensemble de l’univers Equipement de la maison*. Les derniers résultats de l’étude Référence des Equipements Connectés « Enjeux Prix » révèlent les dynamiques spécifiques des comportements d’achat en fonction des tranches de prix. Faits intéressants : une faible exclusivité des profils consommateurs à une gamme et le très haut niveau d’anticipation des achats avec plus de 8 sur 10 ayant planifié leur achat, voire la marque. Autant d’opportunités pour les marques et distributeurs d’ajuster au plus fin leur stratégie Pricing et Plans Promotion.

La situation inédite des confinements en 2020 avait mené à une nécessité impérieuse pour les Français de s’équiper pour le télétravail ou l’école à la maison. Dans ce contexte, certains avaient présagé d’une ruée sur les modèles à bas prix. Or, les indicateurs montrent une tendance forte à la montée en gamme, et pérenne malgré les perturbations liées à la pandémie, sur tous les marchés Equipement de la maison.

D’un côté, les données GfK Market Intelligence révèlent que près d’1/3 des dépenses en biens techniques à fin juillet 2021 ont été réalisées en Haut de Gamme, soit une hausse spectaculaire de +10 points en 5 ans. Les Français sont particulièrement portés Premium pour leurs achats de smartphones (37% du CA 2020/21 réalisé dans le dernier quartile), d’appareils photos (40%) ou encore d’aspirateurs (55%). Ce phénomène s’illustre aussi dans la hausse des prix moyens d’achat : +14% par rapport à l’année dernière.

Entre orientation Premium et choix agiles

Côté consommateurs, l’étude GfK REC « Enjeux Prix » relève des profils assez proches entre Premium et Entrée de gamme, la différence se faisant in fine sur la valeur d’usage.

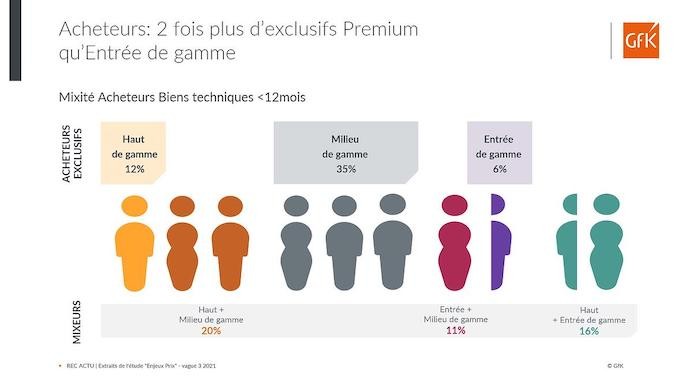

Au cours des 12 derniers mois, 1 Français sur 2 a acheté un bien technique Premium contre 1 sur 3 en Entrée de gamme. Parmi les acheteurs Premium, si les moins de 25 ans sont sur-représentés, leur profil-type n’est pas intrinsèquement différent de celui de l’entrée de gamme. La vraie surprise vient de la faible proportion d’acheteurs exclusifs, fidèles à une gamme spécifique. Par exemple, seul 1 conso Français sur 10 achète exclusivement du Premium… soit moins que les profils mixeurs combinant Entrée et Haut de gamme ! En parallèle, les produits de milieu de gamme comptent 35% d’acheteurs exclusifs et recrutent également des profils mixeurs, avec une faveur au Premium.

« L’aspect aspirationnel des produits Premium est souvent mis en avant pour expliquer le succès du segment. commente Cassandra Viennot, consultante GfK Consumer Intelligence. Cependant, il n’est pas le seul levier pour capter près d’une intention d’achat sur 4 dans l’univers Equipement de la maison ! Les marques doivent donc considérer avec attention tous les critères de la considération, pour mieux se positionner et se différencier de leur concurrence ». Ainsi, certaines caractéristiques sont étroitement associées à une gamme produit. La performance, la longévité et le caractère innovant d’un produit sont communément associés au Haut de gamme. Au-delà de l’attente logique de prix bas, les caractéristiques Entrée de gamme sont la moindre qualité des matériaux et une durée de vie raccourcie.

Dans cette même logique, la différence perçue entre produit haut de gamme ou entrée de gamme est bien établie. Là encore, les acheteurs de smartphones ont un avis plus tranché, 61% d’entre eux établissent une différence significative entre les deux gammes (+10pts vs moyenne Equipement de la Maison). Cependant, « il se dessine deux types de consommateurs : les intangibles qui ancrent leurs choix de produit dans une seule gamme et ceux plus opportunistes, tiraillés entre la qualité souhaitée et le prix offert, précise Olympe Krima, consultante GfK Market Intelligence Retail, Toutes catégories confondues, près de 45% des consommateurs orientés milieu ou haut de gamme sont prêts à accepter un compromis sur la qualité pour un prix attractif. »

Côté distribution, plus d’un tiers des consommateurs réalisent leurs achats Premium en Grandes surfaces Spécialisées High-Tech, loin devant les pure-players généralistes (entre 10 et 20% selon les catégories).

Un parcours d’achat très balisé

« Après une année 2020 de prise de conscience et de consommation sous contraintes, nous constatons une forte préparation des achats, même sur les produits à faible coût, analyse Aurore Duquesne, consultante GfK Market Intelligence. Plus de 8 consommateurs sur 10 avaient planifié leur achat de biens techniques en entrée de gamme et jusqu’à 9 sur 10 pour les gammes Premium ! ». L’anticipation est forte pour l’achat de produit premium en Petit Electroménager, Téléphonie et IT/Gaming où plus des 2/3 des consommateurs savaient même quelle marque acheter, une proportion deux fois plus élevée que l’identification du type de produit (caractéristiques techniques, design…). Il y a donc une forte opportunité pour les marques de Gros Electroménager et d’Electronique grand public à mieux positionner leur offre haut de gamme, dans leurs messages de communication, leur représentation online ou en points de vente.

Côté distribution, plus d’un tiers des consommateurs réalisent leurs achats Premium en Grandes surfaces Spécialisées High-Tech, loin devant les pure-players généralistes (entre 10 et 20% selon les catégories). Les enseignes Fnac, Boulanger et Darty sont les plus associées au haut de gamme, en transverse sur l’Equipement de la Maison. Seule exception : en téléphonie, Apple se positionne dans le top sites d’achat. « Les changements notables de comportement portent plus sur l’entrée de gamme, où la pandémie semble avoir eu un effet accélérateur, relève Cassandra Viennot. Ainsi, 28% des acheteurs ont finalisé leur projet en Hard Discount au moins une fois, dont 1 sur 4 à ne jamais l’avoir fait avant la crise sanitaire. » Les enseignes généralistes, magasin et pure-player, sont aussi plus associées à l’entrée de gamme."

Précisions méthodologiques

Les analyses de l’étude GfK REC permettent aux acteurs du marché d’identifier entre autres les drivers de la décision d’achat, le positionnement des enseignes, les touch-points clés et l’élasticité Prix / Spécificités techniques des choix consommateurs. Eléments de réflexion avec les experts GfK Market & Consumer Intelligence.

* Equipement de la maison = IT/Gaming, Electronique Grand Public, Téléphonie, Petit et Gros électroménager

Produit Haut de Gamme ou Premium et Entrée de gamme : moyenne réalisée sur la base des données GfK Market Intelligence - août 2016 - juillet 2021 (moyennes par catégorie détaillées dans l'étude REC Enjeux Prix complète). Bien acheté dans le quartile de prix maximum (ex : moyenne EQM = 941€ et plus) ou le quartile inférieur (moyenne EQM = moins de 340€)

L’étude GfK REC « Perception Prix » propose une vision complète du profil consommateurs et son parcours d’achat (enseignes, avantages / freins à l’achat…) selon 3 focus : Perception des différents niveaux de gamme, Leviers d’achat par gamme produit, Hard-Discount.

Découvrir les insights GFK